Performance des marchés financiers en 2022

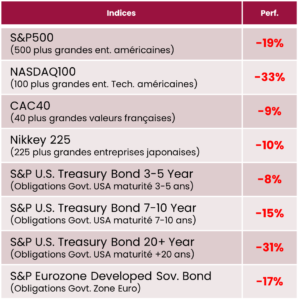

Les classes d’actifs actions et obligations ont toutes les deux enregistré des performances décevantes en 2022. Le changement de cap monétaire des principales banques centrales a eu raison de ces actifs. Pour vous donner quelques repères, le tableau ci-dessous recense la performance des grands indices internationaux actions et obligations :

Tableau 1 : Performances des principaux indices 2022

Seul le dollar américain s’est apprécié de +7% face à l’euro, ce qui représente le seul actif refuge de l’année 2022 avec un point haut atteint à +18%. Les liquidités et le fonds en euros auront également servi de protection dans cet environnement difficile, bien que la performance de ces actifs soit inférieure à l’inflation.

Quelles perspectives pour 2023 ?

Les nombreux chantiers que sont l’inflation galopante, le ralentissement global de l’économie ainsi que les répercussions diplomatiques de la guerre en Ukraine risquent de nous poursuivre en 2023. Il faut donc s’attendre à un marché volatil où les banques centrales continueront, pendant une période indéterminée, d’user de politiques restrictives dans le but de faire plier l’inflation.

Dans cet environnement, les marchés pourraient connaitre quelques turbulences. Cependant, cet effort déployé pour juguler l’inflation a démarré il y a quelques trimestres et devraient matérialiser ses premiers effets en 2023. C’est pourquoi nous adoptons aujourd’hui une approche constructive et tout particulièrement sur les marchés obligataires qui reviennent sur des niveaux historiquement attractifs. Les allocations resteront résolument défensives sur le premier trimestre avec une part non négligeable de fonds en euros. Sur les marchés actions, nous sommes très attentifs aux évolutions des foncières cotées et des valeurs technologiques qui ont fortement pâties en 2022 de la politique de hausse des taux.

Il faudra également être très attentif aux conséquences économiques des décisions des banquiers centraux. Nous savons que le scénario espéré est un « soft landing », anglicisme à traduire par un atterrissage en douceur de l’économie. Concrètement, cela signifierait un ralentissement de la croissance sans provoquer une récession. Cependant, l’histoire des politiques monétaires aux Etats-Unis nous aura appris que sur les 5 dernières tentatives de « soft landing » avec une inflation supérieure à 5%(1970, 1974, 1980, 1990, et 2008), la tentative s’est soldée par une récession.

Chine, la fin de la politique du « Zéro Covid »

Bien que moins présente dans l’actualité, la Covid-19 continue d’affecter l’économie mondiale et tout particulièrement la Chine. Pour rappel, la Chine appliquait jusqu’à peu une politique dite du « Zéro Covid », cette stratégie consistait en des tests systématiques, un suivi élaboré des patients infectés, des quarantaines forcées et des restrictions de mouvement pesant ainsi sur la productivité du pays et donc sur la chaine d’approvisionnement mondial.

Cette politique hautement controversée par la population a désormais disparu et a été remplacée par une autre approche qualifiée de « infini covid » où toutes les barrières de protection sont levées. L’objectif étant une contamination rapide et massive de la population chinoise pour atteindre l’immunité collective. Les autorités pensent pouvoir atteindre cet objectif avant le printemps

La fin des restrictions et la réouverture totale de la Chine permettrait au secteur manufacturier de retrouver un second souffle en 2023, quand on sait qu’encore aujourd’hui de nombreux secteurs souffrent de pénuries de matières premières et/ou de composants.

Rédigé par Florian CHRISTMANN

Le 05/01/2023